預貸率

| 読み方: | よたいりつ |

|---|---|

| 英語: | Loan deposit ratio |

| 分類: | 指標 |

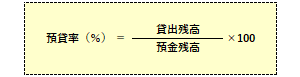

預貸率は、銀行において、預金残高に対する貸出残高の割合(比率)をいいます。

銀行の経営指標の一つで、銀行が集めた預金のどれだけが融資(貸出)に回っているかを示すものであり、例えば、預金が10兆円で貸出金が8兆円であれば、預貸率は80%となります。

目次:コンテンツ構成

預貸率の概念について

預貸率が預金残高に対する貸出残高の比率(%表示)をいうのに対して、一定期間中の預金の増加額に対する貸出の増加額の比率(%表示)を「限界預貸率」と言います。

・預貸率=貸出残高÷預金残高

・限界預貸率=貸出の増加額÷預金の増加額

また、昨今では、預貸率の低下により、債券等の有価証券での資金運用も大きく増加していることから、貸出残高と有価証券残高とを合算したものを預金残高で割った「預貸証率」も、同様の観点からよく用いられています。

一般に預貸率の低下は、経済面において、景気にも負の影響を及ぼすと言われ、実際にバブル崩壊後の日本では、銀行の預貸率の低下が企業活動を圧迫して、長期の景気低迷につながった一つの要因とされています。

◎預貸率が100%を割った場合、全体の貸出額が全体の預金額を下回っていることを意味する。

◎預貸率が100%を超えた場合、「オーバーローン」と呼ばれ、全体の貸出額が全体の預金額を上回っていることを意味する。

<預貸率の認識について>

・預貸率が100%超:資金調達が必要

・預貸率が100%未満:資金余剰が発生

・預貸率が低下:資金需要が低迷 or 貸出を抑制

・預貸率が増加:貸出が活発化

日本の預貸率の現状について

日本では、1990年代のバブル崩壊によって、企業の経営破綻が相次ぐなど不良債権問題が長く深刻化したため、銀行は貸し渋りや債権回収に走り、2003年に預貸率はついに100%を割り込みました。

その後も、企業が将来不安や安全策から借入を抑え、また個人(家計)も安全性の高い預金を積み増した結果、銀行の預貸率は、令和の今でも、100%を大きく下回って推移しています。

なお、銀行は、預貸率が低い場合、余った資金をうまく運用できなれば、収益を圧迫することになります。