ランダムウォーク理論

| 読み方: | らんだむうぉーくりろん |

|---|---|

| 英語: | Random Walk Theory |

| 分類: | 運用理論 |

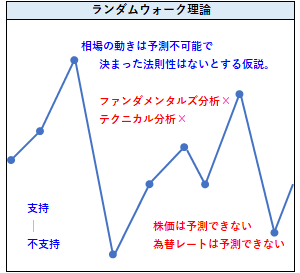

ランダムウォーク理論は、相場の動きは予測不可能で決まった法則性はないとする仮説をいいます。

フランスの不遇の数学者ルイ・バシュリエ氏(1870-1946)が1900年に発表した論文の中に示されていた考え方が元祖とされ、1950年代以降、ファイナンス理論が発展する中で注目され、1973年に米国の経済学者バートン・ゴードン・マルキール氏が出版した「A Random Walk Down Wall Street」で世界的に有名になりました。

ここでは、資産運用で賛否両論のある「ランダムウォーク理論」について、簡単にまとめてみました。

目次:コンテンツ構成

ランダムウォークとは何か?

ランダムウォーク(Random walk)とは、ある点から出発し、任意の距離だけまっすぐ動くものの、その次の動きは全く予測不可能である運動を繰り返すことをいいます。

もう少し簡潔に言えば、次に現れる位置が確率的にランダム(無作為)に決定される運動であり、その様子が酔っ払いが千鳥足でふらふらと移動する動きによく似ていることから、日本語では「酔歩」や「乱歩」とも呼ばれます。

一般にランダムウォークは、数学や物理学、数理ファイナンスなどで使われる概念で、対象分野の問題を解くときに用いられる前提の一つとなっています。

ランダムウォーク理論の概要

ランダムウォーク理論は、パリ証券取引所で働いていたこともある数学者ルイ・バシュリエ氏が1900年にまとめた論文「投機の理論」の中で、「株価は全くでたらめな動きが連なって形成されている」と指摘していたことが元祖とされ、当時はあまりにも先進的で注目されることはありませんでした。

その半世紀後、1950年代以降、ファイナンス理論が発展する中で、バシュリエ氏の論文が再注目され、バシュリエ氏が考えた概念の一つを「ランダムウォーク理論」と称し、モダンポートフォリオ理論やブラック・ショールズ・モデルなどの前提として広く使われるようになりました。

◎ランダムウォーク理論は、相場(市場での価格)の動きは予測不可能(でたらめ)で決まった法則性はないとする仮説である。これより、株価や為替などの予測は不可能としている。

◎ランダムウォーク理論は、現時点での市場には、利用可能な全ての情報が直ちに織り込まれ、相場の予測は不可能であるとする「効率的市場仮説(EMH)」と密接に関連する。

◎ランダムウォーク理論は、市場が定常的に変動している場合のみに適用できる仮定にすぎず、市場が急変して暴落した場合のテールリスクやブラックスワンは説明できないとして、実際の相場変動の分析にそのまま適用することに批判的な考え方もある。

ランダムウォーク理論と資産運用

ランダムウォーク理論は、資産運用(投資)においては、市場での長期・短期の値動きに関係なく、どの時点でも上昇と下降の可能性がほぼ同じ独立した事象であることから、過去のトレンドやデータによって将来の値動きを予測することは不可能であるとする概念となっています。

もう少し簡潔に言えば、株式や為替などの値動きがランダム(不規則)で予測不可能であるとする考え方であり、ランダムウォーク理論では、ファンダメンタルズ分析やテクニカル分析の有効性を否定しています。

◎追加のリスクを負わずに市場をアウトパフォームすることは不可能である。

◎将来の値動きを予測する上で過去の値動きは参考にならず、それゆえ過去の値動きのパターン化やトレンドは意味がないため、テクニカル分析は信頼性に欠ける。

◎将来の値動きを予測する上で収集された情報の質が低い場合が多く、また誤解を招く可能性があるため、ファンダメンタルズ分析は信頼性に欠ける。

なお、ランダムウォーク理論には、投資家によって賛否両論があり、賛成(支持)の人と否定(不支持)の人では、投資スタイルが大きく異なります。

◎支持の人は、インデックスをアウトパフォームすることは不可能であると考え、市場全体の動きと連動するETFなどに投資する傾向がある。また、長期的な視点に立ち、バイ・アンド・ホールドを取る傾向がある。

◎不支持の人は、ファンダメンタルズ分析やテクニカル分析を行うことで、将来を完全に予測できないまでも、トレンドのパターンを見極め、それを参考に売買戦略を立て、主体的に投資する傾向がある。